Arbitrum暴跌?揭露Arbitrum新升级Timeboost的潜在危机

Arbitrum暴跌?揭露Arbitrum新升级Timeboost的潜在危机!最近,Arbitrum 的 DAO 通过了一项投票,决定了新的序列替换功能,命名为:Timeboost™️。

在本文的结尾,我的任务是恳请 Arbitrum DAO 和团队重新考虑他们对 Timeboost™️ 的实施,但我清楚这可能是徒劳的。我看到了一些主要问题,不仅在于他们推动该功能时所展现的贪婪和短视的理由,还在于它可能对 Arbitrum 生态系统中的用户带来的灾难性影响。

与 CeFi(中心化金融)领域的人交谈时,我经常引用 Arbitrum 作为一个在日益恶化的 MEV(最大可提取价值)环境中的唯一希望灯塔。遗憾的是,这已经不再可能了。先到先得的机制曾经是一个非常特别的排序结构,这使得 Arbitrum 成为那些不希望交易被各种方式剥削的用户的避风港,但这一“升级”(如果你能这样称呼它的话)从根本上破坏了这一点。下面一起看看为什么Timeboost会毁掉Arbitrum!

他们为什么要构建这个怪物?

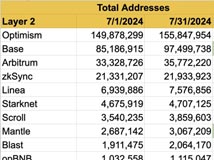

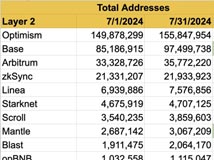

首先,让我们来看一些关于其他 L2(第二层网络)利润来源的数据:

同时也看看 Arbitrum 和 Base 在过去一年的收入和利润数据:

特别是让我们关注两个数据点,因为这是我们可爱的朋友 0xRenaud 在他的 Dune 仪表盘上展示的一组非常有趣的图表。

看看这逆袭!在我看来,这是 Arbitrum 作为顶级玩家最令人害怕的数据点,因为 Base 在过去 9 个月和 6 个月的利润基准上已经超过了他们。正如你在上面发布的 SMG 数据中清楚看到的那样,Base 的大部分利润来自优先费用,也就是搜索者和做市商(MM)为获得他们的套利和 MEV 优先排序而支付的费用。迄今为止,Arbitrum 没有优先Gas费用机制,但仍然赚得盆满钵满。

这就是基金会和 DAO 想要建立优先 gas 费机制的原因,但我想明确一点:我对这个没有任何异议! 我痛恨的是这个过度设计的机制,它可能会压垮 Arbitrum 的零售用户,并导致每美元交易量所提取的 MEV 比以太坊生态系统中的任何其他链都多。文章最后我会详细列出一些我建议基金会和 DAO 探索的替代方案,但首先,我们要仔细分析这个“机制”的设计。

机制本身

这是 Arbitrum 官方文档中 FAQ 的一个片段:

这两个数据点引起了我的注意: Timeboost™️ 出售了将交易放在区块开头的权利,持续整整一分钟。鉴于这将使 Arbitrum 区块时间延长 200 毫秒到 450 毫秒(文档中也提到),这意味着拍卖赢家平均每次会获得约 133 个区块的独占首笔交易控制权。几天前我在推特上提出了这一点,现在我想深入探讨一些严肃的搜索者可能会彻底摧毁该系统的几种方式:

首先,让我们看一个 Chaos Labs 团队在 Timeboost™️ 风险评估中详述的例子,但我认为他们严重低估了以下风险:

这是我为你们这些头脑清醒的人画的:

如果你阅读了 Arbitrum 文档/FAQ 中关于 Timeboost™️ 的内容,你会发现他们实际上是在倡导这种机制。他们认为在每个区块内简单的前置和后置交易操作是件好事,因为理论上拍卖将捕捉到很大一部分的 MEV(最大可提取价值)。但这只在拍卖仅针对一个区块的情况下成立。现在的拍卖实际上是针对133 个区块。这意味着他们实质上是在出售连续 132 个区块的“夹击”权利(第一个区块不算,因为它是免费的)。这一事实将导致大规模的多区块 MEV,可能会达到前所未见的数量级。我还想指出另一个潜在的恶性博弈论情景,我预期它至少会发生一次。

这里引用一段来自维基百科上关于囚徒困境的内容。很基础的东西。在任何无限博弈中,合作是最优策略!但在任何有限博弈中,结局往往是你坑了你的对手。这就是像 Celsius 或 FTX 这样的事件发生的原因,但同时也解释了为什么像 eBay 这样的平台拥有非常低的欺诈率。这对于 Arbitrum 的 Timeboost™️ 机制意味着什么呢?很简单,如果我是一个匿名的拍卖竞标者,拥有生成 2^256 个不同公钥进行竞标的能力,那么我可以为所欲为,因为我并不是在玩一个无限博弈,而是在玩无数个有限博弈。在我看来,一个潜在的攻击向量是类似于 Chaos Labs 例子的价格操纵,但它会跨多个区块进行。

假设这个搜索者足够精明,拥有基于市场流动性能够以超过 50% 的概率预测某个代币在中心化交易所(CEX)上的价格变化的模型。实际上,这就是做市商的工作,收集数据,基于这些数据进行预测,并相应调整价差和订单。再假设 Chaos Labs 团队的判断是正确的,因为 Timeboost 的存在,没有人会在每个区块的 200 毫秒延迟交易期内尝试进行 CEX-DEX(去中心化交易所)套利:

如果你听说过囚徒困境,你会知道解决方案总是成为最后一个掉肥皂的人……等等,这不对。再等一等……

还需要注意的是,较短的区块时间减少了链上“LVR”(滞后价格套利)可提取的 MEV(有论文支持): 在这种情况下,搜索者完全知道一个区块中的所有订单流量都是来自零售用户或低复杂度的用户。因此,他们可以有效地将整个 1 分钟的时间段视为一个运行整整一分钟的巨大区块。也就是说,他们可以有策略地推迟套利操作,放任价格波动,然后在 T+n 个区块后执行大规模套利,而不是每个区块都进行套利操作。如果没有 Timeboost™️ 实时运行,这种情况是无法建模的,但需要小心可能有搜索者正在关注这一点。这可能会成为一种价值提取方式,初期可能只在某些区块上零星测试,随后逐步投入大规模生产。我们很可能会看到竞标成功的搜索者与没有成功的搜索者之间的某种军备竞赛。

例如,竞标获胜的搜索者“A”在他们的第一分钟选择不对 n-2 区块进行套利,而是将 n-2 和 n-1 区块合并为一个区块,通过我刚才描述的方法操作。他们随后将后置交易投放到最后一个区块中,从而将前两个区块视为一个更大、利润更高的区块。

假设搜索者“B”注意到了这一点。他们意识到可以在 n-1 区块的延迟期内包含一个交易,抢在“A”之前套利该区块。所以在下一分钟,“A” 在 n-2 区块中放入一个后置交易,抢在“B”之前完成套利,将“B”变成了下一个区块首笔交易套利的受害者。

如果这有点让人困惑,我感到抱歉,但这一切都变成了囚徒困境。如果“A”知道“B”不会在下一个区块坑他们,他们就会在有机会之前背叛“A”。如果“A”发现了这一点,下次他们会更聪明。

总结

请不要实施这个机制。如果你们非要实施,至少给我点爆米花看热闹吧。但说正经的,我认为 Timeboost 机制中有一些有趣的思路值得探讨,但多区块 MEV 的机会实在是太严重了,不能被忽视。Arbitrum 一直是我最喜欢的链,如我前面提到的,我告诉每个传统金融从业者这是一条极佳的 MEV 生态链,在这里用户能获得良好的定价、流动性,并且受到前置交易剥削的保护。

然而,这一提案将会毁掉这一切。

以上就是脚本之家小编给大家分享的Arbitrum暴跌?揭露Arbitrum新升级Timeboost的潜在危机了,希望大家喜欢!

你可能感兴趣的文章

-

Arbitrum初步通过质押赋能提案,能盘活ARB代币吗?

Arbitrum社区初步通过了一项提案,该提案旨在通过启用ARB代币的质押功能来解锁代币的效用,以增强ARB代币的价值,那么,Arbitrum初步通过质押赋能提案,能盘活ARB代币吗?下…

2024-09-11 -

Ondo美元收益代币USDY扩展至Arbitrum:为DeFi结合RWA铺平道路

代币化产品协议Ondo Finance昨日宣布,将其美元收益代币(USDY)引入以太坊L2网络Arbitrum,以继续推动现实世界资产(RWA)的实用性、扩展性及可组合性。…

2024-08-28 -

如何从METIS桥接至Arbitrum?

如何从METIS桥接至Arbitrum?在 METIS 和 Arbitrum 之间桥接代币非常简单,尤其是在支持多个 EVM 兼容链的平台上,以下是METIS桥接至Arbitrum指南…

2024-08-13 -

Coin98七月Layer2报告:opBNB、Base、Arbitrum等日交易量居高不下

Coin98 Analytics近日发表了七月份的Layer2报告,在阴晴不定的市况下我们不妨从基本面的角度分析怎么选择Layer2, 更多详细资讯请看下面正文…

2024-08-10 -

Arbitrum One和Arbitrum一样吗?有区别吗?

Arbitrum One和Arbitrum一样吗?有区别吗?Arbitrum One和Arbitrum不一样,Arbitrum One和Arbitrum本质上是同一个扩展解决方案,但ArbitrumOne通常特指Arbitrum网络的主要…

2024-08-02 -

Arbitrum生态龙头项目是什么?Arbitrum生态龙头项目盘点

Arbitrum是一种乐观汇总,是一种以太坊第二层扩展解决方案,而且由于Arbitrum还依赖于以太坊的安全性,这两个网络的联系非常紧密,对于投资者来说最关心的还是Arbitrum生态龙…

2024-07-29 -

Arbitrum长期激励试点计划LTIPP项目哪个收益最高?

盘点Arbitrum长期激励试点计划LTIPP项目哪个收益最高?Arbitrum基金会此前推出的了长期激励试点计划(LTIPP),旨在通过使ArbitrumDAO将协议资金作为流动性激励引导到基于A…

2024-07-02 -

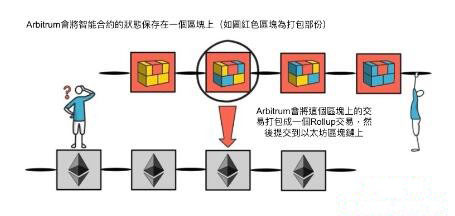

什么是Arbitrum?如何使用Arbitrum链?Arbitrum链上项目盘点

Arbitrum是以太坊的第二层解决方案,支持智能合约,并且具有可扩展性和隐私性的优势,使用者可以享受到低交易费用和较少的拥堵,本文将给大家介绍了什么是Arbitrum?如何使用…

2024-05-27 -

公链Injective宣布:基于Arbitrum Orbit推出Layer3网络inEVM

公链项目Injective宣布将在Arbitrum Orbit堆栈上建设Layer3网络——inEVM,主打超音速交易与燃烧机制,不过目前并未见其未来长远的发展规划,更多详细资讯请看下面正文…

2024-05-10 -

Arbitrum新提案:允许以太坊外任何区块链部署Orbit链

以太坊Layer2网络Arbitrum基金会昨(18)日表示,他们计划向社群提出一项新提案,旨在讨论是否应该修改Arbitrum的扩展计划,以允许以太坊生态之外的任何区块链,包括比特币…

2024-04-20